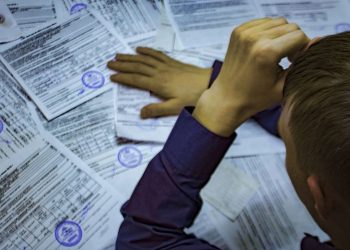

A síndrome do final do mês é um fenômeno comum que afeta muitas pessoas ao redor do mundo. Ela se refere à situação em que o dinheiro disponível acaba antes do término do mês, deixando indivíduos e famílias em dificuldades financeiras até o próximo pagamento. Essa situação pode ser resultado de uma combinação de fatores, incluindo má gestão financeira, despesas inesperadas e falta de planejamento.

Para muitos, essa síndrome se tornou um ciclo vicioso, onde o alívio temporário do pagamento mensal rapidamente se transforma em estresse e ansiedade à medida que as contas se acumulam. Entender as causas subjacentes e adotar estratégias eficazes pode ajudar a evitar essa situação e promover uma saúde financeira mais estável.

Quais são as causas da Síndrome do Final do Mês?

Várias razões podem contribuir para a síndrome do final do mês. Uma das principais causas é a falta de um orçamento adequado. Sem um planejamento financeiro claro, é fácil gastar mais do que se ganha. Além disso, despesas inesperadas, como reparos de emergência ou contas médicas, podem desestabilizar o orçamento mensal.

Outro fator significativo é o uso excessivo de crédito. Cartões de crédito e empréstimos podem oferecer uma solução rápida para problemas de liquidez, mas, a longo prazo, podem aumentar o endividamento e as dificuldades financeiras. Finalmente, a falta de educação financeira pode impedir que as pessoas tomem decisões informadas sobre suas finanças pessoais.

Como evitar o ciclo do “dinheiro acabou antes do mês”?

Para evitar a síndrome do final do mês, é essencial adotar algumas práticas financeiras saudáveis. Em primeiro lugar, criar e seguir um orçamento mensal pode ajudar a controlar os gastos e garantir que o dinheiro dure até o final do mês. O orçamento deve incluir todas as despesas fixas e variáveis, além de uma reserva para emergências.

Outra estratégia eficaz é a construção de uma reserva de emergência. Ter um fundo de emergência pode fornecer uma rede de segurança financeira para lidar com despesas inesperadas sem comprometer o orçamento mensal. Além disso, é importante revisar regularmente os hábitos de consumo e identificar áreas onde é possível economizar.

Quais são as melhores práticas para gerenciar finanças pessoais?

Gerenciar finanças pessoais de forma eficaz requer disciplina e planejamento. Aqui estão algumas práticas recomendadas:

- Educação Financeira: Investir em educação financeira pode capacitar as pessoas a tomar decisões informadas sobre suas finanças.

- Planejamento de Gastos: Planejar os gastos mensais e evitar compras impulsivas pode ajudar a manter o orçamento sob controle.

- Uso Consciente do Crédito: Utilizar crédito de forma responsável e evitar dívidas desnecessárias pode prevenir problemas financeiros a longo prazo.

- Revisão Regular do Orçamento: Revisar o orçamento regularmente e ajustá-lo conforme necessário pode ajudar a manter as finanças em ordem.

O papel da educação financeira na prevenção da Síndrome do Final do Mês

A educação financeira desempenha um papel crucial na prevenção da síndrome do final do mês. Ao entender conceitos básicos de finanças, como orçamento, poupança e investimento, as pessoas podem tomar decisões mais informadas e evitar armadilhas financeiras comuns. Programas de educação financeira, tanto em escolas quanto em comunidades, podem fornecer as ferramentas necessárias para melhorar a saúde financeira de indivíduos e famílias.

Em resumo, evitar a síndrome do final do mês requer uma combinação de planejamento financeiro, educação e disciplina. Ao adotar práticas financeiras saudáveis e buscar continuamente melhorar o conhecimento financeiro, é possível quebrar o ciclo do “dinheiro acabou antes do mês” e alcançar uma estabilidade financeira duradoura.